任慶平:鋼貿(mào)商大都沒(méi)有“冬儲(chǔ)”意愿

本報(bào)記者 包斯文

12月14日,上海五波鋼結(jié)構(gòu)材料有限公司董事長(zhǎng)任慶平在接受《中國(guó)冶金報(bào)》記者采訪時(shí),提醒市場(chǎng)參與者對(duì)“冬儲(chǔ)”要有新的認(rèn)識(shí)。

據(jù)他介紹,“冬儲(chǔ)”的概念最早出現(xiàn)在我國(guó)鋼材緊缺、經(jīng)濟(jì)快速增長(zhǎng)的年代。那時(shí),國(guó)內(nèi)鋼鐵產(chǎn)量偏低,且主要集中在東北地區(qū),中西部地區(qū)的鋼鐵產(chǎn)量很少。我國(guó)粗鋼產(chǎn)量直至1996年才超過(guò)1億噸。

“隨著我國(guó)經(jīng)濟(jì)建設(shè)不斷加快,鋼材供不應(yīng)求。不少鋼貿(mào)商和下游終端用戶,選擇在當(dāng)年12月份或次年1月份儲(chǔ)存一些鋼材,想來(lái)年開(kāi)春賣(mài)個(gè)好價(jià)錢(qián),由此出現(xiàn)了‘冬儲(chǔ)’?!比螒c平說(shuō),“進(jìn)入2010年之后,國(guó)內(nèi)粗鋼產(chǎn)量持續(xù)大幅增長(zhǎng),今年粗鋼產(chǎn)量有望突破10億噸?!?/span>

在任慶平看來(lái),近年來(lái)我國(guó)粗鋼產(chǎn)量增速大于鋼材需求增速,使得市場(chǎng)大部分情況下呈現(xiàn)供大于求的態(tài)勢(shì)。

任慶平表示:“在此情況下,‘冬儲(chǔ)’的概念已經(jīng)被逐漸淡化,并且鋼貿(mào)商前幾年的‘冬儲(chǔ)’不僅沒(méi)有盈利,還虧損不少。如今鋼貿(mào)商大都沒(méi)有‘冬儲(chǔ)’意愿。所以,指望‘冬儲(chǔ)’拉動(dòng)年末的鋼材需求,可能性不大?!?/span>

此外,近年來(lái)鋼鐵產(chǎn)能中心逐漸南移,鋼價(jià)南北差異已不再明顯,更使得南方地區(qū)的鋼貿(mào)商不愿意進(jìn)行“冬儲(chǔ)”。

當(dāng)前市場(chǎng)不宜進(jìn)行“冬儲(chǔ)”

王英廣

進(jìn)入12月份以來(lái),黑色系商品快速上漲,焦炭、鐵礦石價(jià)格連創(chuàng)新高,62%品位進(jìn)口鐵礦石價(jià)格重回150美元/噸以上。這不僅使鋼鐵行業(yè)利潤(rùn)受到嚴(yán)重?cái)D壓,也造成鋼材成本大幅攀升,鋼廠和貿(mào)易商被動(dòng)調(diào)價(jià)。盡管宏觀層面和產(chǎn)業(yè)層面都有一定利好,但市場(chǎng)仍存在非理性行為,主要表現(xiàn)在12月9日~11日出現(xiàn)的暴漲,進(jìn)口鐵礦石價(jià)格3天內(nèi)上漲超100元/噸,螺紋鋼價(jià)格上漲超300元/噸。螺紋鋼2105合約在12月11日回落超200元/噸,市場(chǎng)價(jià)格波動(dòng)較大。筆者認(rèn)為,進(jìn)入12月下旬,鋼市將面臨更為復(fù)雜的因素,“冬儲(chǔ)”的操作難度將更大。

第一,當(dāng)前市場(chǎng)“三高問(wèn)題”(價(jià)格高、庫(kù)存高、產(chǎn)量高)比往年明顯。即使鋼材供需同比均有較大提升,甚至通過(guò)庫(kù)存下降及進(jìn)口資源補(bǔ)充來(lái)達(dá)到階段性的供需平衡,但當(dāng)前的價(jià)格仍不適宜進(jìn)行“冬儲(chǔ)”。經(jīng)過(guò)11月份以來(lái)的持續(xù)上漲,鋼價(jià)已經(jīng)達(dá)到較高水平。截至12月11日,長(zhǎng)材和板材多數(shù)品種價(jià)格環(huán)比上漲1%~3%,比去年同期上漲4%~17%。12月11日,北京市、浙江省杭州市兩地Ⅲ級(jí)螺紋鋼價(jià)格分別為3900元/噸、4210元/噸,上海地區(qū)4.75毫米熱軋卷板價(jià)格為4550元/噸。從絕對(duì)價(jià)格來(lái)看,螺紋鋼價(jià)格比去年同期高出150元/噸~200元/噸,熱軋卷板價(jià)格比去年同期高出500元/噸~680元/噸。因此,在當(dāng)前的價(jià)格下進(jìn)行“冬儲(chǔ)”,存在較大風(fēng)險(xiǎn)隱患。

第二,期現(xiàn)市場(chǎng)復(fù)雜程度大于去年同期。由于今年期貨盤(pán)面漲速快、漲幅大,不僅造成螺紋鋼期貨遠(yuǎn)月合約與近月合約價(jià)差收窄,也造成部分地區(qū)現(xiàn)貨價(jià)格貼水期貨。以北京市場(chǎng)為例,上周(12月7日~11日),螺紋鋼均價(jià)為3850元/噸,而主力期貨2105合約仍然在4000元/噸上方。如果期貨價(jià)格較高,鋼廠更傾向于盤(pán)面銷售,從而難以從現(xiàn)貨角度進(jìn)行“冬儲(chǔ)”。

第三,鋼材庫(kù)存高于往年同期。目前,鋼材庫(kù)存總量比去年同期高300萬(wàn)噸左右,且結(jié)構(gòu)性差異較大,線材、冷軋品種庫(kù)存接近去年同期,而熱軋卷板、中板、螺紋鋼庫(kù)存明顯高于去年同期。若套保盤(pán)鎖定現(xiàn)貨資源的比例較大,造成鋼材流動(dòng)性下降,則難以有性價(jià)比合適的資源進(jìn)行“冬儲(chǔ)”。

第四,從時(shí)間上來(lái)看,明年春節(jié)在2月12日,相比今年滯后2周時(shí)間左右,明年春節(jié)前的有效交易時(shí)間較長(zhǎng)。這段時(shí)間內(nèi)市場(chǎng)的演變,給“冬儲(chǔ)”留下了寬裕的時(shí)間。因此,筆者認(rèn)為真正的“冬儲(chǔ)”可能到元旦后才出現(xiàn)。

總體來(lái)看,今年“冬儲(chǔ)”難度較大,現(xiàn)階段由于價(jià)格高、基差小,不適宜進(jìn)行“冬儲(chǔ)”。筆者建議市場(chǎng)參與者可到元旦過(guò)后再根據(jù)庫(kù)存、價(jià)格等因素考慮是否進(jìn)行“冬儲(chǔ)”。 (作者來(lái)自北京GT研究所)

“冬儲(chǔ)”仍需等待合適時(shí)機(jī)

馬力

從近5年冬季到次年春季的鋼價(jià)走勢(shì)來(lái)看,鋼價(jià)最低點(diǎn)大概率出現(xiàn)在每年12月中旬到次年1月中旬之間,最低點(diǎn)價(jià)格往往比當(dāng)年第4季度價(jià)格高點(diǎn)低350元/噸左右,最高一度曾低1000元/噸。筆者預(yù)計(jì),今年鋼價(jià)低點(diǎn)仍將在12中旬到明年1月中旬之間出現(xiàn),價(jià)格低點(diǎn)最少比價(jià)格高點(diǎn)低300元/噸左右。

去年,螺紋鋼“冬儲(chǔ)”價(jià)格基本在3500元/噸左右,而今年各品種之間價(jià)格差異較大,螺紋鋼價(jià)格相對(duì)偏低,板帶材等品種價(jià)格相對(duì)偏高。筆者認(rèn)為,今年華北地區(qū)螺紋鋼價(jià)格達(dá)到3600元/噸左右即可考慮進(jìn)行“冬儲(chǔ)”。從鋼貿(mào)商的角度來(lái)說(shuō),以高于3600元/噸的價(jià)格進(jìn)行“冬儲(chǔ)”的很少。筆者建議,今年進(jìn)行“冬儲(chǔ)”后,“冬儲(chǔ)”資源盡量在明年2月底之前出完,明年3月下旬可再找機(jī)會(huì)進(jìn)行“冬儲(chǔ)”。 (作者來(lái)自蘭格鋼鐵網(wǎng))

當(dāng)前進(jìn)行“冬儲(chǔ)”的風(fēng)險(xiǎn)大于機(jī)遇

吳秀青

這個(gè)冬天,黑色市場(chǎng)一片火熱。12月份,螺紋鋼期貨主力合約價(jià)格超過(guò)了供給側(cè)結(jié)構(gòu)性改革后的2017年12月份的價(jià)格高點(diǎn)4104元/噸,而再往前的價(jià)格高點(diǎn)出現(xiàn)在金融危機(jī)大放水后的2011年12月份。筆者認(rèn)為,造成這一現(xiàn)象的原因主要有以下方面:

一是社會(huì)融資規(guī)模大增。今年前11個(gè)月,社會(huì)融資增量達(dá)到33.91萬(wàn)億元,與2019年全年相比多增加8.33萬(wàn)億元(2019年與2018年相比只多增加3.08萬(wàn)億元);M2(廣義貨幣供應(yīng)量)增速自3月份以來(lái)重回兩位數(shù);10月份固定資產(chǎn)投資增速和房地產(chǎn)投資增速分別創(chuàng)下2015年4月份以來(lái)和2018年8月份以來(lái)的新高。

二是趕工需求旺盛。新冠肺炎疫情使得今年施工時(shí)間縮短、房地產(chǎn)行業(yè)“三條紅線”壓制、年末出口爆發(fā)性增長(zhǎng)、冬季疫情復(fù)發(fā)等不確定性因素,導(dǎo)致趕工需求大幅增加。上周,螺紋鋼庫(kù)存下降35.21萬(wàn)噸,而去年同期螺紋鋼庫(kù)存已經(jīng)連續(xù)增加2周。

三是成本驅(qū)動(dòng)。進(jìn)口鐵礦石價(jià)格年內(nèi)上漲超50%,現(xiàn)已突破1000元/噸大關(guān),創(chuàng)下2013年上市以來(lái)的新高。同時(shí),焦炭?jī)r(jià)格年內(nèi)上漲66.9%,創(chuàng)下2011年上市以來(lái)的第二高價(jià)。原燃料價(jià)格的迅猛上漲導(dǎo)致鋼材成本居高不下。

在各種因素的疊加下,鋼材價(jià)格雖然反季節(jié)性沖高,但鋼企并不舒服,全年粗鋼利潤(rùn)只有200元/噸上下,不足去年的一半。在這種行情下進(jìn)行“冬儲(chǔ)”,對(duì)市場(chǎng)參與者來(lái)說(shuō)無(wú)疑是一種挑戰(zhàn)。

筆者認(rèn)為,是否進(jìn)行“冬儲(chǔ)”需要考慮兩點(diǎn):一是看鋼企能否給出安全邊際內(nèi)的保底政策,二是對(duì)明年春季鋼市的判斷。筆者認(rèn)為,明年市場(chǎng)基本面將受以下因素影響:

一是供給增量預(yù)計(jì)達(dá)5%。今年新冠肺炎疫情對(duì)鋼鐵生產(chǎn)基本沒(méi)什么影響,全年粗鋼產(chǎn)量達(dá)到10.5億噸的可能性較大,并且今年還有2000萬(wàn)噸的凈增量尚未完全落地,明年還有新增產(chǎn)能投產(chǎn),預(yù)計(jì)明年粗鋼產(chǎn)量還有所增長(zhǎng)。

二是原料市場(chǎng)競(jìng)爭(zhēng)將更加激烈。隨著生鐵增產(chǎn),焦炭供應(yīng)緊張局面仍將持續(xù)。明年,世界鋼產(chǎn)量大概率重回正增長(zhǎng)通道,對(duì)鐵礦石的競(jìng)爭(zhēng)將更加激烈。筆者認(rèn)為,能夠與之形成對(duì)沖的只有放開(kāi)廢鋼進(jìn)口。

三是國(guó)際金融環(huán)境將更加復(fù)雜。美國(guó)大選塵埃落定、世界貿(mào)易格局重構(gòu)、地緣政治矛盾加劇、與主要原料供應(yīng)國(guó)家的政治關(guān)系、國(guó)外鋼鐵供應(yīng)能力的恢復(fù)、國(guó)外疫情的發(fā)展態(tài)勢(shì)等都將對(duì)國(guó)內(nèi)市場(chǎng)產(chǎn)生影響。

總體來(lái)看,筆者認(rèn)為,根據(jù)目前的價(jià)格判斷,當(dāng)前進(jìn)行“冬儲(chǔ)”的風(fēng)險(xiǎn)大于機(jī)遇。 (作者來(lái)自河北鑫達(dá)鋼鐵集團(tuán)型鋼公司)

鏈接

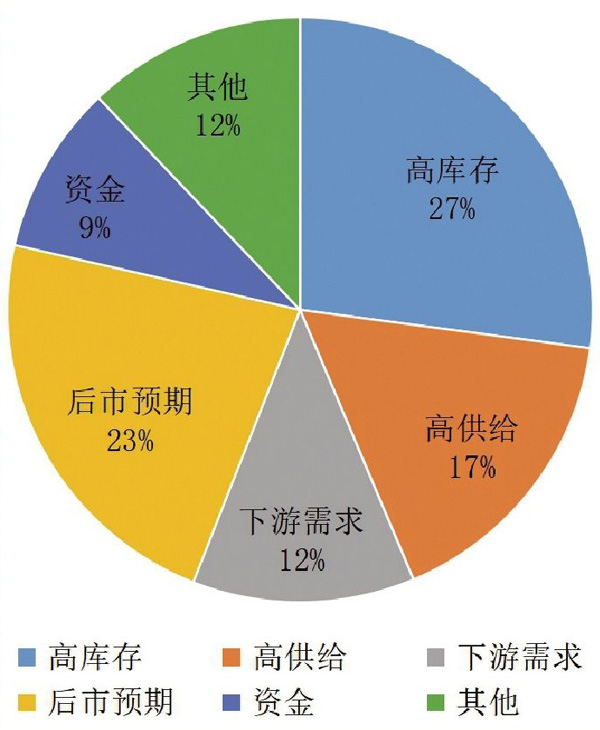

近日,有業(yè)內(nèi)機(jī)構(gòu)針對(duì)今冬“冬儲(chǔ)”意愿進(jìn)行了專題調(diào)查。在560份樣本數(shù)據(jù)中,有360余份明確表示不愿意“冬儲(chǔ)”,理由分布如下。

《中國(guó)冶金報(bào)》(2020年12月16日 08版八版)