?今年上半年,煉焦煤市場(chǎng)(呂梁,A9.5、S0.6、V20、G>90)平均價(jià)格上漲至2739元/噸,較2021年同期1637元/噸的均價(jià)上漲超67%。

?當(dāng)前煉焦煤價(jià)格處于歷史高位,但考慮到產(chǎn)業(yè)鏈利潤(rùn)分配的合理性、產(chǎn)業(yè)發(fā)展的持續(xù)性,這一居高不下的價(jià)格從長(zhǎng)遠(yuǎn)來(lái)看不可持續(xù),未來(lái)必將在國(guó)家以及產(chǎn)業(yè)各方的協(xié)同努力下,逐步回歸至合理區(qū)間。

2022年上半年,我國(guó)鋼鐵行業(yè)整體負(fù)重前行。國(guó)家統(tǒng)計(jì)局最新統(tǒng)計(jì)數(shù)據(jù)顯示,2022年1月—5月份,我國(guó)金屬礦業(yè)完成營(yíng)業(yè)收入71933.3億元,完成營(yíng)業(yè)利潤(rùn)2867.6億元,行業(yè)利潤(rùn)率4.0%,同比下降近27%。其中,黑色金屬行業(yè)整體利潤(rùn)為1138.8億元,同比下降55.8%,行業(yè)利潤(rùn)率僅為2.9%,當(dāng)期全國(guó)金屬礦業(yè)利潤(rùn)的貢獻(xiàn)不足40%。

在黑色金屬行業(yè)中,1月—5月份黑色金屬冶煉和壓延加工業(yè)營(yíng)業(yè)收入為37533.6億元,行業(yè)利潤(rùn)為802.0億元,利潤(rùn)率僅為2.1%,利潤(rùn)同比下降近65%;黑色金屬礦業(yè)實(shí)現(xiàn)營(yíng)業(yè)收入2087.6億元,實(shí)現(xiàn)營(yíng)業(yè)利潤(rùn)336.8億元,行業(yè)利潤(rùn)率為16.1%,利潤(rùn)同比下降13.8%。同期,國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,我國(guó)共生產(chǎn)生鐵3.61億噸,同比下降5.9%;累計(jì)生產(chǎn)粗鋼4.35億噸,同比下降8.7%。

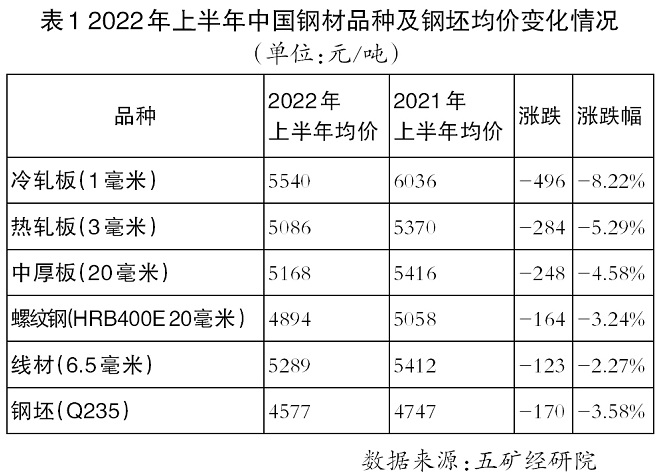

上半年,受不斷反復(fù)的新冠肺炎疫情影響,我國(guó)消費(fèi)需求下降,我國(guó)鋼材下游消費(fèi)市場(chǎng)整體弱行。截至6月30日,我國(guó)五大類(lèi)鋼材品種以及鋼坯價(jià)格震蕩下行,最新價(jià)格已經(jīng)基本下降至2020年末的價(jià)格水平。據(jù)中國(guó)鋼鐵工業(yè)協(xié)會(huì)統(tǒng)計(jì),截至6月30日,我國(guó)鋼材品種中,冷軋類(lèi)鋼材價(jià)格同比降幅最大,超過(guò)8%;線材類(lèi)鋼材價(jià)格同比降幅最小,只略高于2%(見(jiàn)表1)。

在鋼材價(jià)格相對(duì)疲軟而原料價(jià)格相對(duì)高漲的整體格局下,2022年上半年,我國(guó)鋼鐵行業(yè)利潤(rùn)大幅縮水。根據(jù)國(guó)家統(tǒng)計(jì)局公布的數(shù)據(jù)計(jì)算,2022年1月—5月份,我國(guó)累計(jì)行業(yè)噸鋼利潤(rùn)僅為184元,遠(yuǎn)低于2021年411元的水平,僅高于2015年幾近全行業(yè)虧損狀態(tài)下的歷史低點(diǎn)(見(jiàn)圖1)。

那么,誰(shuí)應(yīng)為鋼鐵行業(yè)的虧損買(mǎi)單?原燃料是否為“罪魁禍?zhǔn)住??本文將?duì)此展開(kāi)深入分析。

上半年主要原燃料價(jià)格堅(jiān)挺 導(dǎo)致鋼企生產(chǎn)成本居高不下

2022年上半年,我國(guó)鋼鐵行業(yè)生產(chǎn)所需的主要原燃料價(jià)格居高不下,推高鋼企生產(chǎn)成本,導(dǎo)致鋼企利潤(rùn)偏薄乃至虧損。

市場(chǎng)統(tǒng)計(jì)數(shù)據(jù)顯示(見(jiàn)表2),今年上半年,普氏鐵礦石價(jià)格指數(shù)(CIF中國(guó)主要港口,干基,不含稅)平均價(jià)格為139.8美元/噸,較2021年同期180.0美元/噸的價(jià)格下跌超過(guò)22%。同期,我國(guó)硅錳市場(chǎng)(內(nèi)蒙古,Mn60Si14)平均價(jià)格為7474元/噸,較2021年上半年6255元/噸的價(jià)格上漲超過(guò)19%。我國(guó)不銹鋼生產(chǎn)所必需的鎳(LME3個(gè)月,電子盤(pán),收盤(pán)價(jià))上半年均價(jià)為30153美元/噸,較2021年同期17463美元/噸的價(jià)格上漲近73%;高碳鉻鐵(Cr60C8)平均價(jià)格達(dá)到9250元/噸,較2021年同期8305元/噸的價(jià)格上漲超過(guò)11%。與此同時(shí),中國(guó)焦炭、焦煤市場(chǎng)再現(xiàn)“盛宴”,今年上半年,中國(guó)市場(chǎng)焦炭(臨汾,準(zhǔn)一級(jí))平均價(jià)格為3240元/噸,較2021年同期2403元/噸的價(jià)格上漲近35%;煉焦煤市場(chǎng)(呂梁,A9.5、S0.6、V20、G>90)平均價(jià)格上漲至2739元/噸,較2021年同期1637元/噸的均價(jià)上漲超67%。

由于在鋼鐵長(zhǎng)流程生產(chǎn)工藝中,每生產(chǎn)1噸粗鋼需要消耗1.6噸鐵礦石和約450千克焦炭,而其他燃料(如噴吹煤)、鐵合金量相對(duì)較少,因此,僅從數(shù)據(jù)漲跌情況上看,2022年上半年再次上演的“雙焦”“盛宴”,成為鋼企利潤(rùn)下降的關(guān)鍵因素。

焦炭也在經(jīng)歷壓產(chǎn)虧損的陣痛

按照上半年鐵礦石、焦炭及其他原料平均價(jià)格計(jì)算,2022年上半年我國(guó)鐵水平均成本約3360元/噸,由此粗略估算的上半年鋼坯平均成本為4050元/噸,折算含稅成本為4577元/噸,與上半年鋼坯市場(chǎng)售價(jià)基本相當(dāng)。換言之,今年上半年,我國(guó)鋼鐵生產(chǎn)如按各環(huán)節(jié)獨(dú)立計(jì)算,粗鋼前的工序幾乎沒(méi)有利潤(rùn)。同時(shí),根據(jù)數(shù)據(jù)計(jì)算的2022年上半年噸粗鋼成本中,鐵礦石與焦炭的成本占比基本達(dá)到1∶1。由于鐵礦石在上半年“巧妙”地扮演了煉鋼原料中唯一價(jià)格下行的角色,焦炭成為備受詬病的品種,要求焦企降價(jià)的呼聲“一浪高過(guò)一浪”。

單獨(dú)從上半年焦炭(臨汾,準(zhǔn)一級(jí))價(jià)格變化來(lái)看(見(jiàn)圖2),確實(shí)焦炭超35%的價(jià)格漲幅推高了鋼企成本,但如果與煉焦煤的價(jià)格變化對(duì)比觀察的話,由于煉焦行業(yè)每生產(chǎn)1噸焦炭需要1.3噸的煉焦煤,按2022年上半年煉焦煤2739元/噸的平均價(jià)格計(jì)算,焦炭的生產(chǎn)成本應(yīng)在3560元/噸,高于焦炭3240元/噸的市場(chǎng)價(jià)格,可見(jiàn)煉焦企業(yè)實(shí)際入不敷出。

從焦煤與焦炭的用量轉(zhuǎn)換比上看(見(jiàn)圖3),2022年上半年,我國(guó)煉焦行業(yè)焦煤比僅為1.18,遠(yuǎn)低于1.3的行業(yè)標(biāo)準(zhǔn)。由于煉焦煤價(jià)格始終高企且漲幅超過(guò)焦炭,焦炭企業(yè)始終處于虧損或?yàn)l臨虧損的狀態(tài)。據(jù)局部市場(chǎng)調(diào)研,目前國(guó)內(nèi)部分中小焦企已經(jīng)停產(chǎn)。

煉焦煤價(jià)格處于歷史高位 亟待回歸到合理范圍

能源保供穩(wěn)價(jià)政策使得煤炭產(chǎn)量自2021年起或連續(xù)兩年創(chuàng)新高。自“十二五”以來(lái),煤炭行業(yè)供給側(cè)結(jié)構(gòu)性改革不斷深入,加之2018年后,我國(guó)環(huán)保政策日趨嚴(yán)格,導(dǎo)致煤炭產(chǎn)量受到較大限制。國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示(見(jiàn)圖4),2010年我國(guó)煤炭產(chǎn)量為34.3億噸,2013年達(dá)到39.7億噸,2016年下降至34.1億噸,2020年恢復(fù)至38.4億噸。2021年以全球突發(fā)能源危機(jī)為背景,在國(guó)家能源保供穩(wěn)價(jià)的政策導(dǎo)引下,我國(guó)煤炭產(chǎn)量增加至40.7億噸。根據(jù)國(guó)家發(fā)展改革委對(duì)2022年下半年的能源工作部署,2022年中國(guó)煤炭產(chǎn)量或創(chuàng)歷史峰值(在43億噸左右)。

數(shù)據(jù)顯示,“十三五”期間,全國(guó)累計(jì)退出煤礦5500處、退出落后煤炭產(chǎn)能10億噸/年以上,在淘汰落后產(chǎn)能的同時(shí),全國(guó)煤炭供給質(zhì)量顯著提高。截至2020年底,全國(guó)煤礦數(shù)量減少至4700處,而全國(guó)煤礦平均單井規(guī)模由每年35萬(wàn)噸增加到每年110萬(wàn)噸,增長(zhǎng)214.3%。煤炭生產(chǎn)開(kāi)發(fā)進(jìn)一步向大型煤炭基地集中,目前我國(guó)14個(gè)大型煤炭基地產(chǎn)量占全國(guó)總產(chǎn)量的96.6%,8個(gè)主產(chǎn)省區(qū)原煤產(chǎn)量超億噸,僅山西、內(nèi)蒙古兩省區(qū)的產(chǎn)量合計(jì)就接近55%。行業(yè)集中度的提高有利于我國(guó)在關(guān)鍵時(shí)刻迅速提產(chǎn),保障能源供給安全。

伴隨著我國(guó)工業(yè)化進(jìn)程的加快,2015年后我國(guó)能源需求及消耗總量逐年增加。國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,2021年我國(guó)能源消耗折合標(biāo)準(zhǔn)煤52.40億噸,較2020年增加2.6億噸標(biāo)準(zhǔn)煤,同比增長(zhǎng)5.2%(見(jiàn)圖5)。

與此同時(shí),隨著我國(guó)經(jīng)濟(jì)的轉(zhuǎn)型發(fā)展和能源結(jié)構(gòu)的不斷優(yōu)化,煤炭占一次能源的消費(fèi)比例持續(xù)降低。國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示(見(jiàn)圖6),2010年—2021年,全國(guó)煤炭消費(fèi)占一次能源消費(fèi)的比重由近70%下降至56%左右。但是由于我國(guó)工業(yè)化進(jìn)程較短及歷史能源結(jié)構(gòu)的原因,2010年—2021年煤炭始終占據(jù)著我國(guó)能源消耗總量60%以上的份額。2021年下半年后,由歐洲天然氣危機(jī)引發(fā)的能源危機(jī)波及我國(guó),在國(guó)家相關(guān)部委出臺(tái)的政策指導(dǎo)下,我國(guó)煤炭產(chǎn)量迅速增加。

煉焦煤屬于我國(guó)較為稀缺的煤炭品種,產(chǎn)量并未隨原煤炭產(chǎn)量同比例增長(zhǎng)。煉焦煤包括氣煤、肥煤、焦煤、瘦煤,是煤變質(zhì)作用的產(chǎn)物。在我國(guó)煤炭資源總量中,煉焦煤占比僅略高于25%;氣煤儲(chǔ)量約占煉焦煤總儲(chǔ)量的50%左右;優(yōu)質(zhì)煤種的主焦煤和肥煤合計(jì)占煉焦煤總儲(chǔ)量的35%左右。伴隨著我國(guó)鋼鐵工業(yè)長(zhǎng)流程生產(chǎn)工藝對(duì)焦炭剛性需求的增長(zhǎng),我國(guó)煉焦煤需求量節(jié)節(jié)攀升。2006年前,我國(guó)還是煉焦煤的凈出口國(guó),自2006年起,我國(guó)煉焦煤出口量大幅減少,而進(jìn)口量則不斷上升至最高7500萬(wàn)噸以上(見(jiàn)圖7)。

根據(jù)焦炭產(chǎn)量推算自2010年以來(lái)我國(guó)煉焦煤的需求量(見(jiàn)圖8),可以看出,自2010年以來(lái)的12年時(shí)間內(nèi),我國(guó)焦炭的年均產(chǎn)量為4.50億噸,折合煉焦煤需求量約5.85億噸/年。近5年的焦炭年均產(chǎn)量為4.6億噸,折合煉焦煤需求量5.95億噸/年,而近5年的焦煤進(jìn)口量為年均6700萬(wàn)噸,推算的國(guó)內(nèi)煉焦煤供給量平均在5.3億噸/年左右。我國(guó)煉焦煤由于自然稟賦的限制,煉焦煤的提產(chǎn)產(chǎn)能有限,因而產(chǎn)量提升潛力弱于動(dòng)力煤。

行業(yè)調(diào)查數(shù)據(jù)顯示,2021年我國(guó)煉焦煤(原煤)產(chǎn)量約為12.5億噸,僅較2020年增長(zhǎng)了1%,落后于煤炭行業(yè)整體近6%的增長(zhǎng)速度,按洗出率40%~50%(即2.2噸原煤洗出1噸精煤)的比例計(jì)算,2021年國(guó)內(nèi)煉焦煤(精煤)產(chǎn)量?jī)H5.6億噸左右,基本與2020年產(chǎn)量相當(dāng),增長(zhǎng)僅數(shù)百萬(wàn)噸。同時(shí),從行業(yè)調(diào)研數(shù)據(jù)上看,目前我國(guó)煤炭新增產(chǎn)能中,煉焦煤新增產(chǎn)能僅3000萬(wàn)噸原煤,折合煉焦煤精煤量1300萬(wàn)噸左右。

我國(guó)鋼鐵生產(chǎn)工藝決定了粗鋼生產(chǎn)對(duì)焦炭保持著絕對(duì)數(shù)量的剛需。煉焦煤是煉焦的主要原料,疫情影響下的蒙古焦煤難以有效輸入,俄羅斯煉焦煤目前進(jìn)口受到阻滯,我國(guó)不得不轉(zhuǎn)為國(guó)內(nèi)焦煤采購(gòu)為主,供給端與需求端不配套的局面容易刺激煉焦煤價(jià)格的上行(見(jiàn)圖9)。

根據(jù)2018年—2022年上半年分階段統(tǒng)計(jì)的均價(jià)看(見(jiàn)圖10),當(dāng)前煉焦煤價(jià)格處于歷史高位,但考慮到產(chǎn)業(yè)鏈利潤(rùn)分配的合理性、產(chǎn)業(yè)發(fā)展的持續(xù)性,這一居高不下的價(jià)格從長(zhǎng)遠(yuǎn)來(lái)看不可持續(xù),未來(lái)必將在國(guó)家以及產(chǎn)業(yè)各方的協(xié)同努力下,逐步回歸至合理區(qū)間。

結(jié)語(yǔ)

焦炭(煉焦煤)與鐵礦石是我國(guó)鋼鐵企業(yè)長(zhǎng)流程煉鋼工藝中的主要原料,目前在鋼鐵生產(chǎn)中的成本占比已經(jīng)達(dá)到1∶1左右。鐵礦石價(jià)格的居高不下和煉焦煤價(jià)格的大幅上行,致使2022年上半年鋼企負(fù)重前行,目前大部分鋼企已呈虧損狀態(tài)。因此,面對(duì)整體形勢(shì),產(chǎn)業(yè)鏈各方應(yīng)增強(qiáng)大局意識(shí),落實(shí)國(guó)家保供穩(wěn)價(jià)要求,共同維護(hù)產(chǎn)業(yè)鏈健康發(fā)展。鋼鐵行業(yè)則應(yīng)堅(jiān)定信心,加強(qiáng)自律,形成合力,關(guān)注煉焦煤、焦炭行業(yè)價(jià)格趨勢(shì),繼續(xù)壓降目前依然存在極高行業(yè)利潤(rùn)率的鐵礦石、煉焦煤價(jià)格,降低生產(chǎn)成本。只有這樣,才能真正確保我國(guó)鋼鐵行業(yè)乃至相關(guān)關(guān)聯(lián)行業(yè)平穩(wěn)發(fā)展,達(dá)成國(guó)內(nèi)相關(guān)行業(yè)互贏互惠、共同發(fā)展的目標(biāo)。(左更)