尹心

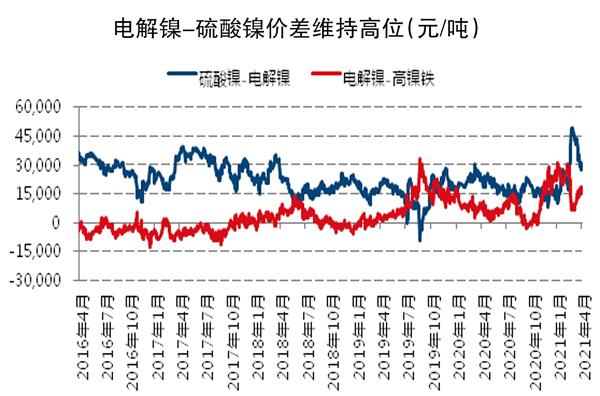

在經(jīng)歷3月初的大幅回調(diào)之后,近期滬鎳處于震蕩筑底階段,從盤面上來看市場已經(jīng)消化了青山新技術(shù)沖擊帶來的利空情緒,無論是從基本面還是技術(shù)面來看,鎳價中長期并不具備下行的基礎(chǔ)。滬鎳回調(diào)以后鎳豆熔煉硫酸鎳經(jīng)濟性優(yōu)越。滬鎳自14.9萬元/噸的高位大幅回調(diào)后,硫酸鎳-電解鎳(噸鎳計算)價差一度超過4萬元/噸,目前回落至3萬元/噸,大大超過去年的均值2萬元/噸。根據(jù)測算,當(dāng)兩者價差超過1.5萬元/噸時,廠商啟動鎳豆熔煉硫酸鎳產(chǎn)線就有利可圖,在當(dāng)前高利潤刺激下勢必會加大鎳豆采購量。值得注意的是,今年初以來在各國扶持政策加碼和需求報復(fù)性反彈的背景下,市場對于新能源終端預(yù)期向好,硫酸鎳產(chǎn)量大幅提高。據(jù)相關(guān)機構(gòu)數(shù)據(jù)顯示,2021年第一季度硫酸鎳產(chǎn)量同比增長超100%,預(yù)計第二季度前驅(qū)體生產(chǎn)企業(yè)開工率維持高位,帶動鎳豆需求在短中期內(nèi)持續(xù)景氣。

單一高壓酸浸濕(HPAL)項目的投產(chǎn)仍不能證明鎳資源瓶頸被打破。目前用于生產(chǎn)硫酸鎳的鎳來源絕大多數(shù)是來自硫化鎳礦直接生產(chǎn)的硫酸鎳或鎳豆溶于硫酸制得,而在不銹鋼生產(chǎn)中大放異彩的紅土鎳礦因為技術(shù)和資金的難題,在前期始終未能大規(guī)模投放使用,因此,硫酸鎳-電解鎳的高昂溢價長期存在。當(dāng)前通過紅土鎳礦生產(chǎn)能夠用于新能源動力電池的鎳中間體的技術(shù)路徑分為高壓酸浸濕法冶煉(HPAL)和火法冶煉,前者缺點是資金投入高,產(chǎn)成周期長(目前最新的青山、格林美在印尼IMIP園區(qū)年產(chǎn)5萬噸鎳金屬的HPAL項目,投資金額高達(dá)7億美元,投產(chǎn)周期預(yù)估為4年),而后者亦存在技術(shù)不成熟、轉(zhuǎn)換成本高(根據(jù)相關(guān)機構(gòu)的數(shù)據(jù),紅土鎳礦生產(chǎn)高冰鎳的完全成本超過2萬美元/噸鎳)等問題。通常認(rèn)為在兩個技術(shù)路徑中,HPAL是成本的下限,而火法提取高冰鎳是成本的上限。根據(jù)媒體對華友鈷業(yè)的采訪,此次引發(fā)市場廣泛關(guān)注的高冰鎳項目采用的是HPAL技術(shù),從紅土鎳礦提取高冰鎳的成本為12000美元/噸,以高冰鎳轉(zhuǎn)換至硫酸鎳成本2500美元/噸來計算,同時考慮到當(dāng)?shù)卣畬υV供應(yīng)的管控力度,當(dāng)前鎳價存在較強的成本支撐。

從長期來看,電池用鎳的結(jié)構(gòu)性短缺仍是行業(yè)發(fā)展的桎梏。新能源行業(yè)是確定性的萬億元級行業(yè),其爆發(fā)式的增長將使有色金屬行業(yè)產(chǎn)生深刻變革。鎳作為三元電池中最為重要的金屬材料之一,其用量越多意味著更高的電池密度,同時提升鎳的含量可以降低金屬鈷的使用量,是解決電動車?yán)锍探箲]和成本高昂問題的關(guān)鍵所在。動力電池三元化、高鎳化是新能源產(chǎn)業(yè)無法逾越的發(fā)展趨勢,按照新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2021年~2035年)中20%的新能源占比規(guī)劃和EVTank《全球新能源汽車市場中長期發(fā)展展望(2025)》的假設(shè),根據(jù)相關(guān)機構(gòu)測算,預(yù)計2025年電池用鎳需求量將超過70萬噸,相當(dāng)于2020年全球鎳產(chǎn)量的1/3。2020年,新能源產(chǎn)業(yè)與不銹鋼行業(yè)開始爭奪有限的一級鎳資源;2024年以后,現(xiàn)有規(guī)劃的鎳豆與鎳中間體產(chǎn)能將不足以滿足高速增長的硫酸鎳需求。鑒于大型優(yōu)質(zhì)硫化物礦床的日益稀缺,紅土鎳礦開發(fā)電池用鎳的技術(shù)路徑已經(jīng)成為必然之勢,這意味著新的火法冶煉和HPAL技術(shù)將是解決鎳資源結(jié)構(gòu)性短缺的關(guān)鍵所在,但是高昂的投資、成本和較長的建設(shè)周期意味著需要更高的鎳價激勵更多公司投資。

《中國冶金報》(2021年4月15日 03版三版)