趙毅

近期,在基本面沒有顯著變化的情況下,鋼材期價(jià)出現(xiàn)探底回升走勢(shì)。影響鋼價(jià)反彈的主要因素是什么?這樣的強(qiáng)勢(shì)表現(xiàn)是否具有持續(xù)性?

房地產(chǎn)弱勢(shì)運(yùn)行

建筑鋼材市場(chǎng)承壓

國家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,1月—4月份,全國房地產(chǎn)開發(fā)投資額為35514億元(同比下降6.2%),其中住宅開發(fā)投資額為27072億元(同比下降4.9%);房地產(chǎn)開發(fā)企業(yè)房屋施工面積為771271萬平方米(同比下降5.6%),其中住宅施工面積為542968萬平方米(同比下降5.9%);房屋新開工面積為31220萬平方米(同比下降21.2%),其中住宅新開工面積為22900萬平方米(同比下降20.6%);房屋竣工面積為23678萬平方米(同比增長(zhǎng)18.8%),其中住宅竣工面積為17396萬平方米(同比增長(zhǎng)19.2%);商品房銷售面積為37636萬平方米(同比下降0.4%),其中住宅銷售面積同比增長(zhǎng)2.7%;商品房銷售額為39750億元(同比增長(zhǎng)8.8%),其中住宅銷售額同比增長(zhǎng)11.8%;房地產(chǎn)開發(fā)企業(yè)到位資金為45155億元(同比下降6.4%),其中國內(nèi)貸款6144億元(同比下降10.0%),利用外資12億元(同比下降69.6%),自籌資金12965億元(同比下降19.4%),定金及預(yù)收款15925億元(同比增長(zhǎng)4.0%),個(gè)人按揭貸款8222億元(同比增長(zhǎng)2.5%)。

從以上數(shù)據(jù)來看,受“保交樓”相關(guān)舉措推動(dòng),竣工端情況持續(xù)改善,而新開工和施工面積同比降幅較1月—3月份分別擴(kuò)大了2個(gè)百分點(diǎn)和0.4個(gè)百分點(diǎn),累計(jì)房地產(chǎn)開發(fā)投資額降幅較1月—3月份擴(kuò)大0.3個(gè)百分點(diǎn)。也就是說,除竣工外,房地產(chǎn)其他的開發(fā)投資活動(dòng)均有所收縮。筆者認(rèn)為,在當(dāng)下的宏觀經(jīng)濟(jì)環(huán)境和潛在購房者對(duì)樓市判斷的預(yù)期下,房地產(chǎn)市場(chǎng)的修復(fù)需要更長(zhǎng)的時(shí)間。如果疊加未來雨季的影響,終端需求在6月份乃至夏季或延續(xù)弱勢(shì)。

鋼廠自主減產(chǎn)意愿不強(qiáng)

鋼材產(chǎn)量小幅回升

鋼材產(chǎn)量趨勢(shì)在5月份出現(xiàn)較大變化。4月24日,西北聯(lián)鋼在晉南鋼鐵集團(tuán)召開會(huì)議,會(huì)議主要內(nèi)容為商討停爐限產(chǎn)、降本減虧。西北聯(lián)鋼各股東鋼企及區(qū)域內(nèi)主要鋼企計(jì)劃從4月25日開始自發(fā)自律進(jìn)行減產(chǎn)停產(chǎn),減產(chǎn)比例不低于30%,涉及高爐15座以上(包含前期已停產(chǎn)高爐),減產(chǎn)時(shí)間暫定至5月底,復(fù)產(chǎn)時(shí)間待定。

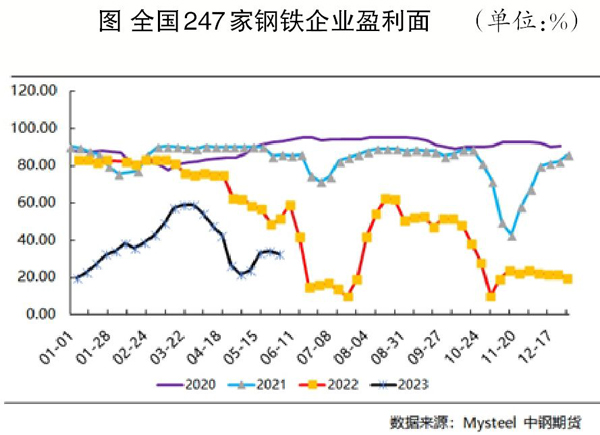

在此之后,停產(chǎn)檢修情況蔓延至全國多地的鋼廠。但此情況維持時(shí)間不久,隨著利潤(rùn)的小幅改善,此前停產(chǎn)減產(chǎn)的鋼廠便陸續(xù)復(fù)產(chǎn)。截至6月2日當(dāng)周(5月27日—6月2日),全國247家鋼廠盈利面為32.9%,比一個(gè)月前的5月5日當(dāng)周(5月1日—5日)擴(kuò)大近11個(gè)百分點(diǎn)。截至6月1日當(dāng)周(5月25日—31日),螺紋鋼產(chǎn)量為273.41萬噸,環(huán)比上升3.03萬噸,同比下降24.21萬噸;熱軋卷板產(chǎn)量為310.06萬噸,環(huán)比下降5.25萬噸,同比下降4.98萬噸。螺紋鋼周產(chǎn)量低于過去5年的同期水平,但已連續(xù)2周回升,有繼續(xù)上升趨勢(shì)。

筆者認(rèn)為,在當(dāng)前需求淡季,影響鋼材價(jià)格的邏輯由需求轉(zhuǎn)向供給,即鋼廠在虧損或微盈利情況下的自主減產(chǎn)力度和復(fù)產(chǎn)執(zhí)行進(jìn)度。在弱需求無變化的背景下,鋼廠已經(jīng)開始復(fù)產(chǎn),致使鋼價(jià)承壓。

宏觀環(huán)境出現(xiàn)好轉(zhuǎn)

市場(chǎng)預(yù)期提升鋼價(jià)

當(dāng)前黑色金屬產(chǎn)業(yè)鏈的核心邏輯仍在鋼材端,而鋼材正越來越多地受到宏觀經(jīng)濟(jì)的影響。國際方面,美國白宮和共和黨人就債務(wù)上限達(dá)成初步協(xié)議,同意提高美國債務(wù)上限,避免違約。同時(shí),目前來看,6月份美聯(lián)儲(chǔ)加息的概率較之前大幅降低,這無疑為大宗商品端提供了喘息的時(shí)間。至于之后是否會(huì)繼續(xù)加息,乃至年內(nèi)是否會(huì)從加息轉(zhuǎn)向降息,仍有較大的不確定性。

國內(nèi)方面,最新數(shù)據(jù)顯示,5月份官方制造業(yè)采購經(jīng)理指數(shù)(PMI)為48.8%,環(huán)比下降0.4個(gè)百分點(diǎn),低于50%的臨界點(diǎn),制造業(yè)景氣水平小幅回落;而5月份財(cái)新中國制造業(yè)采購經(jīng)理指數(shù)升至50.9%,環(huán)比回升1.4個(gè)百分點(diǎn),時(shí)隔兩個(gè)月重回?cái)U(kuò)張區(qū)間。由于取樣標(biāo)的不同,兩組數(shù)據(jù)略有差別,但也說明了國內(nèi)經(jīng)濟(jì)正處于榮枯線附近。

第一季度受消費(fèi)端推動(dòng),國內(nèi)經(jīng)濟(jì)表現(xiàn)較好,而近來有減速跡象。筆者認(rèn)為,從第三季度開始,政府會(huì)根據(jù)上半年的經(jīng)濟(jì)運(yùn)行情況出臺(tái)部分政策,考慮到當(dāng)前貨幣環(huán)境已較為充裕,出臺(tái)財(cái)政政策的概率更大。

鋼材需求淡季或貫穿夏季,持續(xù)至8月中下旬,而鋼廠的逐步復(fù)產(chǎn)加大了供應(yīng)端壓力,導(dǎo)致鋼價(jià)承壓。筆者認(rèn)為鋼價(jià)的趨勢(shì)性反轉(zhuǎn)或階段性反彈取決于3種因素:一是淡季不淡,但目前看可能性較??;二是自律性的減產(chǎn);三是適度的經(jīng)濟(jì)刺激政策,筆者認(rèn)為這種可能性最大,且無論是之前的特別國債傳聞,還是近期部分城市公布的房地產(chǎn)新政,都會(huì)帶動(dòng)鋼材價(jià)格反彈,說明政策的方向和市場(chǎng)預(yù)期皆有助于提振鋼價(jià)。目前鋼材價(jià)格仍處于大區(qū)間內(nèi)波動(dòng),尚不能確定是否會(huì)出現(xiàn)趨勢(shì)性的反轉(zhuǎn),或許在未來需求從淡季向旺季切換前夕會(huì)有更好表現(xiàn)。

《中國冶金報(bào)》(2023年06月08日 03版三版)