參與中國鋼鐵工業(yè)協(xié)會營銷統(tǒng)計的會員企業(yè)粗鋼產(chǎn)量約占全國的76%左右。因此,這些會員企業(yè)在鋼材流通渠道方面出現(xiàn)的新變化、新特點(diǎn),在一定程度上代表了全國鋼鐵企業(yè)鋼材流通結(jié)構(gòu)的調(diào)整與演變。本文重點(diǎn)分析直供、分銷、分支機(jī)構(gòu)、零售4類流通渠道近2年鋼材銷量的變化,同時對長材、板帶材在各渠道銷量的變化,以及會員企業(yè)對長材、板帶材的資源掌控情況進(jìn)行了分析。

直供渠道是消化會員企業(yè)國內(nèi)鋼材銷量增長的主渠道

會員企業(yè)2021年在國內(nèi)市場共銷售鋼材7.33億噸,較2020年名義增長1380.37萬噸,名義增幅為1.92%。各渠道鋼材銷量增減量情況如下:會員企業(yè)通過直供渠道在國內(nèi)市場銷售的鋼材數(shù)量(下稱“鋼材直供銷量”)比2020年增長了1117.84萬噸,占國內(nèi)市場鋼材銷售總增長量的比重為80.98%;通過分銷渠道銷售的鋼材數(shù)量(下稱“鋼材分銷銷量”)比2020年增加了376.68萬噸,占國內(nèi)市場鋼材銷售總增長量的比重為27.29%;通過企業(yè)分支機(jī)構(gòu)在國內(nèi)市場銷售的鋼材數(shù)量(下稱“鋼材分支機(jī)構(gòu)銷量”)比2020年增加了252.82萬噸,占國內(nèi)市場鋼材銷售總增長量的比重為18.32%;通過零售渠道在國內(nèi)市場銷售的鋼材數(shù)量(下稱“鋼材零售銷量”)比2020年減少了366.97萬噸,占國內(nèi)市場鋼材銷售總增長量的比重為-26.58%。上述數(shù)據(jù)表明,2021年面對新冠肺炎疫情的反復(fù)及鋼材需求的波動,特別是年底鋼材需求的回落,會員企業(yè)鋼材銷售的增量首先是通過直供渠道完成的,其次是分銷渠道,揭示出會員企業(yè)在2021年進(jìn)一步加大了對鋼材終端用戶的銷售及服務(wù)力度。

從各渠道鋼材銷售增幅的角度看,會員企業(yè)2021年鋼材直供銷量為33456萬噸,與2020年名義比較增長了3.46%;鋼材分銷銷量為28337萬噸,名義增幅為1.35%;鋼材分支機(jī)構(gòu)銷量為7488萬噸,名義增幅為3.49%;鋼材零售銷量為4012萬噸,名義降幅為8.38%。由于直供渠道、分支機(jī)構(gòu)渠道鋼材銷量增幅均大于同期會員企業(yè)國內(nèi)市場鋼材銷量增幅,直供渠道鋼材銷量占鋼材總銷量的比重(下稱“鋼材直供銷量占比”)提高了0.68個百分點(diǎn),達(dá)到了45.65%;分支機(jī)構(gòu)渠道鋼材銷量占鋼材總銷量的比重(下稱“鋼材零售銷量占比”)提高了0.16個百分點(diǎn),達(dá)到了10.22%。由于分銷渠道、零售渠道鋼材銷量增幅小于同期會員企業(yè)國內(nèi)市場鋼材銷量增幅,則分銷渠道鋼材銷量占鋼材總銷量的比重(下稱“鋼材分銷銷量占比”)下降了0.22百分點(diǎn),降至38.66%;零售渠道鋼材銷量占鋼材總銷量的比重(下稱“鋼材分支機(jī)構(gòu)銷量占比”)下降了0.62個百分點(diǎn),降至5.47%。

近10年長材分銷銷量占比始終在48%以上

會員企業(yè)2021年在國內(nèi)市場共銷售長材3.42億噸,較2020年名義下降754.63萬噸,名義降幅為2.16%。各渠道長材銷量增減量情況如下:會員企業(yè)通過直供渠道在國內(nèi)市場銷售的長材數(shù)量(下稱“長材直供銷量”)比2020年下降424.76萬噸,占國內(nèi)市場長材銷售總下降量的比重為56.29%;通過分銷渠道銷售的長材數(shù)量(下稱“長材分銷銷量”)比2020年下降87.62萬噸,占國內(nèi)市場長材銷售總下降量的比重為11.61%;通過企業(yè)分支機(jī)構(gòu)在國內(nèi)市場銷售的長材數(shù)量(下稱“長材分支機(jī)構(gòu)銷量”)比2020年增加了132.25萬噸;通過零售渠道在國內(nèi)市場銷售的長材數(shù)量(下稱“長材零售銷量”)比2020年下降374.5噸,占國內(nèi)市場長材銷售總下降量的比重為49.63%。上述數(shù)據(jù)表明,會員企業(yè)長材銷售量出現(xiàn)下降,主要是減少了直供渠道、零售渠道的長材銷量。長材銷量下降,一方面與國家限制鋼產(chǎn)量增長相關(guān),另一方面與下半年(特別是第四季度)建筑用鋼需求下降相關(guān)。

從各渠道長材銷量增幅的角度看,會員企業(yè)2021年長材直供銷量為11502萬噸,與2020年名義比較下降了3.56%;長材分銷銷量為17040萬噸,名義降幅為0.51%;長材分支機(jī)構(gòu)銷量為3526萬噸,名義增幅為3.9%;長材零售銷量為2090萬噸,名義降幅為15.19%。由于直供渠道、零售渠道長材銷量降幅大于同期會員企業(yè)國內(nèi)市場長材銷量降幅,直供渠道長材銷量占長材總銷量比重(下稱“長材直供銷量占比”)較上年下降了0.49個百分點(diǎn),降至33.67%;零售渠道長材銷量占長材總銷量比重(下稱“長材直供銷量占比”)下降了0.94個百分點(diǎn),降至6.12%。由于分銷渠道長材銷量降幅小于同期會員企業(yè)國內(nèi)市場長材銷量降幅,則分銷渠道長材銷量占長材總銷量比重(下稱“長材分銷銷量占比”)較上年增長了0.83個百分點(diǎn),增至49.89%;分支機(jī)構(gòu)長材銷量逆勢增長,導(dǎo)致分支機(jī)構(gòu)長材銷量占長材總銷量比重(下稱“長材分支機(jī)構(gòu)銷量占比”)較上年增長了0.6個百分點(diǎn),增至10.32%。

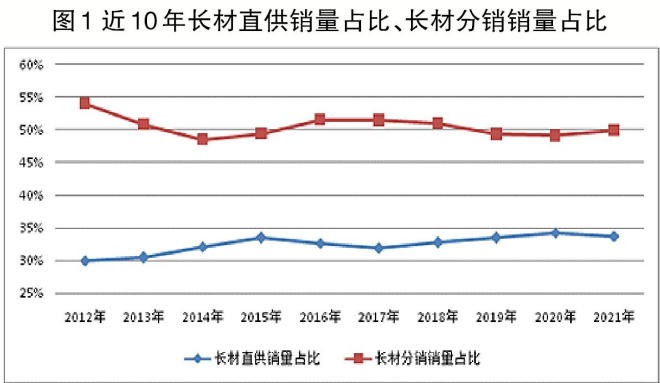

對近10年(2012年—2021年)長材直供銷量占比、長材分銷銷量占比進(jìn)行比較(見圖1)可知,長材分銷銷量占比始終高于長材直供銷量占比,2012年—2013年二者相差約20個百分點(diǎn)以上;2014年—2021年二者差值在14.5個百分點(diǎn)~20個百分點(diǎn)之間波動,其中最大差值為2017年的19.45個百分點(diǎn),最小差值為2020年的14.9個百分點(diǎn)。上述情況表明長材具有較明顯的分銷屬性。

近10年長材分銷銷量占比始終在48%以上,除2012年長材分銷銷量占比高達(dá)54.02%外,其他9年(2013年—2021年)長材分銷銷量占比基本在50%上下波動,“波峰”為2016年的51.47%,“波谷”為2020年的49.06%。2021年長材分銷銷量占比高于2014年、2015年、2019年、2020年,表明該年度鋼材經(jīng)銷商對長材銷售有抱有較好的預(yù)期,特別是2021年上半年長材需求及價格均有較大幅度增長,經(jīng)銷商有較強(qiáng)的擴(kuò)大長材采購規(guī)模的動力。

近10年長材直供銷量占比始終未超過35%。除2012年—2013年長材直供銷量占比保持在30%左右外,其他8年(2014年—2021年)長材直供銷量占比基本在33%上下波動,“波峰”為2020年的34.16%,“波谷”為2017年的31.93%。2021年長材直供銷量占比僅低于2020年,處于近10年的較高水平。

板帶材直供屬性日益突出

會員企業(yè)2021年在國內(nèi)市場共銷售板帶材3.73億噸,較2020年名義增長2003.26萬噸,名義增幅為5.67%。各渠道板帶材銷量增減量情況如下:會員企業(yè)通過直供渠道在國內(nèi)市場銷售的板帶材數(shù)量(下稱“板帶材直供銷量”)比2020年增長了1368.13萬噸,占國內(nèi)市場板帶材銷售總增長量的比重為68.29%;通過分銷渠道銷售的板帶材數(shù)量(下稱“板帶材分銷銷量”)比2020年增長了470.71萬噸,占國內(nèi)市場板帶材銷售總增長量的比重為23.5%;通過企業(yè)分支機(jī)構(gòu)在國內(nèi)市場銷售的板帶材數(shù)量(下稱“板帶材分支機(jī)構(gòu)銷量”)比2020年增長了163.15萬噸,占國內(nèi)市場板帶材銷售總增長量的比重為8.14%;通過零售渠道在國內(nèi)市場銷售的板帶材數(shù)量(下稱“板帶材零售銷量”)比2020年增長了1.28萬噸,占國內(nèi)市場板帶材銷售總增長量的比重為0.06%。上述數(shù)據(jù)表明會員企業(yè)板帶材銷售的增量首先是通過直供渠道來完成的,其次是分銷渠道。

從各渠道板帶材銷售增幅的角度看,會員企業(yè)2021年板帶材直供銷量為20871萬噸,與2020年名義比較增長了7.01%;板帶材分銷銷量為10761萬噸,名義增幅為4.57%;板帶材分支機(jī)構(gòu)銷量為3931萬噸,名義增幅為4.33%;板帶材零售銷量為1752萬噸,名義增幅為0.07%。由于直供渠道板帶材銷量增幅大于同期會員企業(yè)國內(nèi)市場板帶材銷量增幅,直供渠道板帶材銷量占板帶材總銷量比重(下稱“板帶材直供銷量占比”)較上年提高了0.7個百分點(diǎn),達(dá)到了55.93%。由于分銷渠道、分支機(jī)構(gòu)渠道、零售渠道板帶材銷量增幅小于同期會員企業(yè)國內(nèi)市場板帶材銷量增幅,分銷渠道板帶材銷量占板帶材總銷量比重(下稱“板帶材分銷銷量占比”)較上年下降了0.3個百分點(diǎn),降至28.84%;分支機(jī)構(gòu)板帶材銷量占板帶材總銷量比重(下稱“板帶材分支機(jī)構(gòu)銷量占比”)下降了0.14個百分點(diǎn),降至10.54%;零售渠道板帶材銷量占板帶材總銷量比重(下稱“板帶材零售銷量占比”)下降了0.26個百分點(diǎn),降至4.69%。

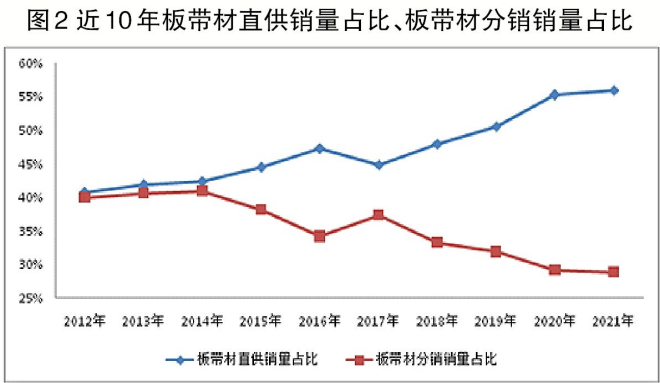

對近10年板帶材直供銷量占比、板帶材分銷銷量占比進(jìn)行比較(見圖2)可知,板帶材直供銷量占比始終高于板帶材分銷銷量占比。2012年—2014年二者相差2個百分點(diǎn)以內(nèi);此后7年,二者差值基本呈擴(kuò)大態(tài)勢(僅2017年有所縮小),2021年二者差值擴(kuò)大至27.09個百分點(diǎn)。上述情況表明板帶材直供屬性日益突出,本質(zhì)是鋼鐵企業(yè)與終端用戶的聯(lián)系日益緊密。

對近10年板帶材分銷銷量占比進(jìn)行比較可知,2012年—2014年板帶材分銷銷量占比保持在40%左右,其中2013年、2014年逐年小幅增長,2014年增至40.91%;2015年—2021年板帶材分銷銷量占比基本呈下降的態(tài)勢(僅2017年有所反彈),2021年降至28.84%,為近10年最低值,且較最高年份(2014年)低了12.07個百分點(diǎn)。

對近10年板帶材直供銷量占比進(jìn)行比較可知,板帶材直供銷量占比基本呈上升的態(tài)勢(僅2017年有所回落),如2012年板帶材直供銷量占比僅為40.7%,為近10年最低值;2019年首次突破50%;2021年增至55.93%,為近10年最高值,且較最低年份(2012年)大幅提升了15.23個百分點(diǎn)。這表明會員企業(yè)增加直供渠道鋼材銷量主要是增加了板帶材銷量;同時板帶材有相當(dāng)高的比重用于制造業(yè),因而更適宜直供渠道銷售。

近10年會員企業(yè)鋼材資源量直接占比提高6.91個百分點(diǎn)

在分銷渠道中,經(jīng)銷商是從鋼鐵企業(yè)手中買斷了鋼材所有權(quán)后再進(jìn)行二次銷售,二次銷售中所涉及的鋼材價格、銷售對象等一系列因素是鋼鐵企業(yè)所不能主導(dǎo)和控制的;在零售渠道中,鋼鐵企業(yè)所面對的零售客戶過于分散,零售客戶的鋼材購買規(guī)模普遍偏小,甚至需要對鋼材進(jìn)行適當(dāng)剪切后方可零售。同時有相當(dāng)數(shù)量的零售客戶僅是單次購買鋼材的散戶,不具備多次重復(fù)購買鋼材的可能性,因而也難以成為穩(wěn)定客戶。據(jù)此可判定,多數(shù)鋼鐵企業(yè)難以對分銷及零售渠道的終端用戶資源進(jìn)行有效的掌控,亦難以對所銷售的鋼材進(jìn)行有效的資源掌控。

直供是鋼鐵企業(yè)直接將鋼材銷售給鋼材用戶,并且按用戶要求“送貨到門”,鋼鐵企業(yè)對直供渠道所銷售的鋼材具有掌控力;部分鋼鐵企業(yè)在全國各地設(shè)立了鋼材銷售分支機(jī)構(gòu),分支機(jī)構(gòu)所面對的經(jīng)銷商及鋼材用戶有著強(qiáng)烈的區(qū)域?qū)傩裕叶鄶?shù)分支機(jī)構(gòu)具有統(tǒng)一協(xié)調(diào)本企業(yè)鋼材在特定區(qū)域銷售的職能,以保障本企業(yè)在特定區(qū)域的市場份額及影響力,因而分支機(jī)構(gòu)對所在區(qū)域市場的資源有一定的掌控能力。基于上述認(rèn)識,可判定會員企業(yè)對直供、分支機(jī)構(gòu)兩類渠道所銷售的鋼材能進(jìn)行有效的資源掌控,并對終端用戶提供綜合性服務(wù)。本文將鋼材直供銷量占比與鋼材分支機(jī)構(gòu)銷量占比的合計值稱為鋼材資源量直接占比,以反映鋼鐵企業(yè)對本企業(yè)鋼材終端用戶的覆蓋面。

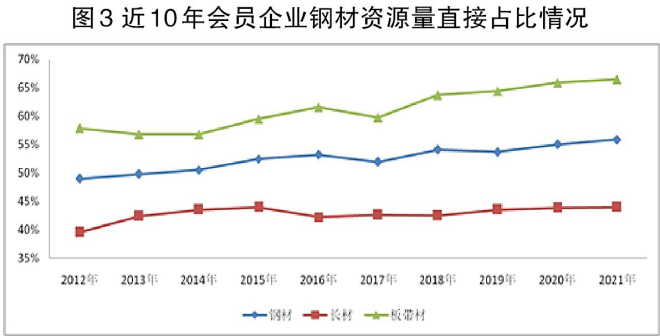

近10年會員企業(yè)鋼材資源量直接占比總體呈上升態(tài)勢,僅個別年份出現(xiàn)回落,最低值為2012年的48.96%,最高值為2021年的55.86%。10年時間鋼材資源量直接占比提高了6.91個百分點(diǎn)(見圖3),表明會員企業(yè)對鋼材資源的掌控能力逐步提升;當(dāng)前會員企業(yè)近55%的鋼材實(shí)現(xiàn)了與終端用戶的對接,會員企業(yè)與下游鋼材用戶之間的緊密度在加強(qiáng),部分會員企業(yè)正在從鋼材生產(chǎn)商向鋼材綜合服務(wù)商轉(zhuǎn)變。

對近10年會員企業(yè)長材資源量直接占比、板帶材資源量直接占比進(jìn)行比較(見圖3)可知,長材資源量直接占比明顯低于板帶材資源量直接占比。長材資源量直接占比與板帶材資源量直接占比的差值基本呈擴(kuò)大的態(tài)勢,二者最小差值為2014年的13.25個百分點(diǎn),最大差值為2021年的22.47個百分點(diǎn),表明會員企業(yè)對板帶材資源的控制能力要明顯優(yōu)于長材,提示我們會員企業(yè)可以在個別板帶材品種的市場自律方面形成合力,從供給側(cè)發(fā)力,改善板帶材的供需關(guān)系。

近10年會員企業(yè)長材資源量直接占比基本保持穩(wěn)定,除2012年長材資源量直接占比低于40%外,2013年—2021年長材資源量直接占比基本在43%上下波動,其中2015年為43.96%,僅低于2021年的43.99%。上述現(xiàn)象表明,近10年會員企業(yè)對長材資源的掌控能力沒有出現(xiàn)實(shí)質(zhì)性變化,這主要與長材具有較明顯的分銷屬性相關(guān)聯(lián),同時與多數(shù)長材應(yīng)用于建筑領(lǐng)域,而鋼鐵生產(chǎn)與建筑施工在生產(chǎn)方式及節(jié)奏上存在較大差異性有關(guān)。鋼鐵企業(yè)向建筑企業(yè)直接供貨,需要在鋼材配送、庫存協(xié)調(diào)、鋼材二次加工、資金結(jié)算周期等方面進(jìn)行充分協(xié)調(diào)。全國部分大型建筑施工企業(yè)(如中鐵建等)雖然直接向鋼鐵企業(yè)購買鋼材,但通常是由其內(nèi)部采購部門進(jìn)行規(guī)?;少?,以提高議價能力,并不是真正意義上的“點(diǎn)對點(diǎn)”直供銷售。鑒于長材分銷銷量占比始終大于長材資源量直接占比,據(jù)此判定在與長材終端用戶溝通與服務(wù)方面,經(jīng)銷商目前擁有較大的影響力。

近10年會員企業(yè)板帶材資源量直接占比基本呈增長態(tài)勢,是拉動會員企業(yè)鋼材資源量直接占比提升的主要力量。板帶材資源量直接占比始終保持在56%以上,最低值為2013年的56.77%,最高值為2021年的66.47%。特別是2018年以來,板帶材資源量直接占比連創(chuàng)新高,主要源于多數(shù)會員企業(yè)加大了直供渠道銷售力度,即加強(qiáng)了對板帶材終端用戶的服務(wù)及服務(wù)體系建設(shè),與主要下游制造業(yè)用戶形成了較為穩(wěn)定的供應(yīng)鏈模式;同時表明當(dāng)前會員企業(yè)對2/3的板帶材能夠?qū)崿F(xiàn)資源掌控,即鋼鐵企業(yè)在與板帶材用戶溝通與服務(wù)方面較經(jīng)銷商具有更大的影響力。

總體來看,近10年長材分銷銷量占比基本在50%上下波動,一方面表明長材具有較明顯的分銷屬性,另一方面表明經(jīng)銷商對長材用戶資源的影響力要略強(qiáng)于鋼鐵企業(yè)。近10年會員企業(yè)板帶材資源量直接占比基本呈上升態(tài)勢,2021年上升至66.47%,這主要源于會員企業(yè)加大了對板帶材終端用戶的銷售及服務(wù)力度,提高了板帶材直供銷量占比,同時表明鋼鐵企業(yè)對板帶材用戶資源的影響力要強(qiáng)于經(jīng)銷商。鑒于2021年下半年鋼材需求及鋼材價格有所下降,亦可判定直供渠道成為會員企業(yè)應(yīng)對市場風(fēng)險特別是需求下降風(fēng)險的主渠道。

(首席專欄作家 李擁軍)